#Lesestoff

Wie realistisch ist die Vox-Gründershow “Die Höhle der Löwen”?

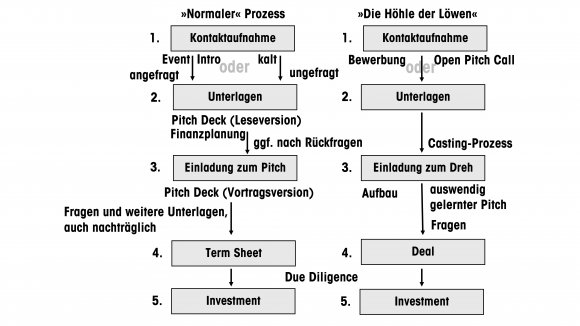

Um die Informationen aus »Die Höhle der Löwen« also überhaupt einordnen zu können, ist es wichtig zu wissen, wie ein Investmentprozess normalerweise abläuft. Denn nur, wenn man hier die Gemeinsamkeiten und Unterschiede kennt, lässt sich nicht nur das Verhalten der Löwen und der Kandidaten besser nachvollziehen, sondern man kann auch dann erst Gewinne für die eigene Verhandlungsstrategie daraus ziehen.

Der Erstkontakt

Wie also finden Startup und Investor außerhalb der Höhle zusammen? Häufig schickt das Startup erste Informationen – ähnlich einer Initiativbewerbung – einfach an den Investor, oft auch indirekt durch einen Fürsprecher, der dem Investor bereits bekannt ist. Marc Andreessen hat einmal den Spruch geprägt: »Wenn Startups nicht in der Lage sind, jemanden zu finden, der mir bekannt ist und sie mir empfehlen kann, schaue ich sie mir gar nicht erst an.« Vor allem in Europa sind Investoren normalerweise etwas gnädiger, aber die Aussage allein gibt einen deutlichen Hinweis darauf, welchen Wert solch eine »Intro« genannte Empfehlung haben kann.

Als weitere Möglichkeit gibt es immer mehr Pitch-Events, auf denen sich Startups einem größeren Publikum präsentieren und die auch von sehr namhaften Investoren besucht werden. Auch DHDL hat mit seinen »Open Pitch Calls« etwas Ähnliches ins Leben gerufen, allerdings exklusiv für potenzielle KandidatInnen.

Auf den Events wird oft der erste entscheidende Kontakt geknüpft. Nun erwartet der Investor genauere Informationen, auch wenn er nur seine Karte übergibt und die verlangten Unterlagen gar nicht genau benennt. Also, was ist hier gefragt?

Am häufigsten verlangt wird in dieser Phase das sogenannte Pitch Deck und der Finanzplan – einen ausgeschriebenen Businessplan schaut sich kaum noch ein Investor gerne an (es gibt aber auch hier Ausnahmen, besonders ältere Privatinvestoren mögen ihn oft noch ganz gerne). Ein Pitch Deck bezeichnet hierbei im einfachsten Falle den Foliensatz zur Pitch-Präsentation, der normalerweise rund zehn Präsentationsfolien umfasst. Hier stellt das Startup seine Lösung vor und alles Wichtige darum herum. Das Geschäftsmodell, der Markt, der Wettbewerb und das Team dürfen beispielsweise nie fehlen. Ein paar Abschnitte weiter kümmere ich mich aber noch genau um die Pitch-Inhalte.

Ein gängiger Fehler vieler GründerInnen besteht darin, diesen Foliensatz unverändert und unkommentiert zum Investor zu schicken. Gute Pitch-Präsentationsfolien zeichnen sich aber vor allem dadurch aus, dass nicht allzu viel auf ihnen zu finden ist – vor allem nicht viel Text. Die oben genannten Informationen werden stark visualisiert. Ohne das gesprochene Wort fehlen dem Betrachter also meistens entscheidende Informationen.

In der Startup-Szene haben sich im Übrigen schon lange ein schlanker, wenig wortreicher Stil und klare Designs durchgesetzt – überfrachtete Folien mit viel Text hinter Stichpunkten überlassen wir den Beratern.

Die kurze Aufmerksamkeitsspanne vieler InvestorInnen ist berüchtigt – allerdings sollte man ihnen zugutehalten, dass sie häufig sehr viele Startups in kurzer Zeit anschauen und einschätzen müssen. Die wichtigsten Informationen auf den Punkt zu bringen ist daher eine Anforderung an GründerInnen, die immer wieder eine große Rolle spielen wird.

Doch zurück zum Pitch Deck – was soll das Startup denn nun an den Investor schicken? Eine gute Idee ist es immer, für die zu versendende Version oder »Leseversion« kleine Textfelder ins Design einzupassen und hier die wichtigsten Informationen, die sonst nur gesprochen werden, unterzubringen. Dann heißt es hoffen und warten.

Die Einladung

Das Startup hat also nun seine Unterlagen verschickt, der Investor sichtet sie – und lädt hoffentlich zum persönlichen Pitch ein. Diesem können auch ein oder mehrere schriftliche wie telefonische Rückfragen vorausgehen – schnelle, verbindliche Antworten ebnen hier oft den Weg.

Dann endlich steht man vor dem Investor – ähnlich wie in der Höhle vor den Löwen. Wenn auch all das bis hierhin Beschriebene dem Auftritt in der Höhle natürlich nicht vorausgeht – schließlich haben Kandidaten und Löwen vorher keinerlei Kontakt. Ist das also schon der erste große Unterschied? Nicht wirklich, denn bekanntermaßen gibt es auch hier einen Bewerbungs- und Auswahlprozess – nur führen die Löwen ihn eben nicht selbst durch. Aber auch bei großen, institutionellen Investoren kann die Arbeit ähnlich organisiert sein und man kommuniziert erst am Tag des persönlichen Pitchs zum ersten Mal mit einem der Entscheider (man erinnere sich an das Recherchethema Hierarchiestrukturen).

Beim Termin sitzt man oft entspannt zusammen an einem Tisch, manchmal stehen die Gründer auch in einem Konferenzraum zum Präsentieren vorne – der große Aufbau wie in »Die Höhle der Löwen« fehlt aber. Dafür kann das Startup nun die Vortragsversion seines Pitch Decks zeigen – was in der Höhle bekannterweise nicht möglich ist.

In beiden Fällen kann es schon ordentlich kritische Fragen regnen – beim Investorentermin hat man jedoch auch im Nachhinein noch die Möglichkeit, offene Fragen zu klären und Fakten nachzureichen. Die Höhle verzeiht solche Patzer nur in Ausnahmefällen.

Zwischenziel Term Sheet und »geplatzte« Deals

Jetzt geht es in beiden Fällen mit großen Schritten in Richtung der ersten wichtigen Entscheidung. Für »Die Höhle der Löwen« ist klar: Hat man es durch den Auswahlprozess geschafft, steht man vor Investoren, die direkt eine Entscheidung fällen können. Dies ist nicht selbstverständlich, denn viele große, institutionell organisierte Investoren haben ein oder sogar mehrere Gremien, die sich in verschiedenen Entscheidungs- und Diskussionsrunden über jedes potenzielle Investment abstimmen. Erst ganz am Ende fällt die Entscheidung, ob tatsächlich investiert wird oder nicht.

Aber wie ist das nun in der Höhle? Immer wieder liest man in den zahlreichen Medienberichten, die die Sendung begleiten, dass ein Deal aus der Sendung »geplatzt« wäre. Das hört sich oft sehr dramatisch an und wird teilweise so verkauft, als ob ein schon fest zugesagtes Investment einfach zurückgezogen worden wäre.

Etwas näher an der Wirklichkeit ist allerdings der Ausdruck, dass ein Deal »nicht zustande gekommen« ist. Um das zu verstehen, muss man sich ansehen, was normalerweise nach dem persönlichen Pitch noch alles passiert.

Denn konnte sich das Startup dort als spannende Investmentoption präsentieren, wird der Investor, falls nicht schon geschehen, detailliertere Unterlagen anfordern. Neben dem Finanzplan könnten hier ein Marketing- oder Vertriebsplan, eine Aufschlüsselung der bisherigen Kunden oder andere, meist auf Strategie und Wachstum ausgerichtete Zahlenwerke interessant werden. Je weniger Fragen beim Pitch offengeblieben sind, desto kürzer wird diese Phase andauern, an deren Ende oft das berühmte Term Sheet unterschrieben wird. Da die Beteiligung selbst gerne als Hochzeit bezeichnet wird, wird die Unterzeichnung des Term Sheets gerne als die entsprechende Verlobung gesehen.

Für viele Startups ist der Erhalt des ersten Term Sheets ein ganz besonderer Moment: Es signalisiert das echte Interesse eines Investors an einem Investment in das Unternehmen. Denn hierin wird festgehalten, dass beide Parteien ein Investment anstreben. Doch nicht nur das, das Term Sheet regelt auch die Bedingungen, zu denen dies geschehen soll. Allem voran natürlich die Frage der Bewertung, wie viel Unternehmensanteile der Investor erhalten soll und wie viel Geld er dafür in das Startup investiert. Darüber hinaus werden hier oft weitere wichtige Bedingungen genannt, die später in den Beteiligungsvertrag übernommen werden. Sie unterscheiden sich von Investor zu Investor recht stark, ein Term Sheet kann gerade einmal eine DIN-A4- Seite füllen oder sich über weit mehr Papier erstrecken und eine Art gekürzter Beteiligungsvertrag sein.

Das ist in etwa so, als würden Lebenspartner zur Verlobung ebenfalls einen Vertrag unterzeichnen, in dem steht, dass sie fest vorhaben zu heiraten und was die wichtigsten Punkte im Ehevertrag sein werden.

Zu solchen Bedingungen später noch mehr, hier ist nur wichtig, dass das Term Sheet eine Willensbekundung darstellt, mit der beide Seiten erklären, dass sie zu den angegebenen Bedingungen ein Investment zustande kommen lassen wollen.

Warum so umständlich?, könnte man sich jetzt fragen. Kann man nicht gleich den Beteiligungsvertrag aufsetzen, wenn das Wichtigste sowieso schon geregelt ist? Nein, denn die entscheidende Phase beginnt ja gerade erst: Vor der tatsächlichen Umsetzung der Beteiligung finden noch zahlreiche Prüfungen, vor allem im rechtlichen Bereich, statt. Es müssen etliche Dinge erfüllt sein, damit ein Startup für einen Investor überhaupt »investierbar« ist. Eine Art »Background-Check« des zukünftigen Partners. Hier hinkt der Hochzeitsvergleich zum ersten Mal, denn zur Verlobung und vor der Hochzeit käme das wohl nicht so gut an.

Startup und Investor gehen mit dem Term Sheet also nun in die alles entscheidende Phase, in der alle wichtigen Prüfprozesse gebündelt sind und wirklich alles noch einmal auf den Kopf gestellt wird. Das ist die berühmte Due Diligence – die in der Szene häufig nur mit DD abgekürzt wird.

Die Due Diligence

Der Begriff Due Diligence oder seine Abkürzung DD ist auch durchaus schon das ein oder andere Mal in »Die Höhle der Löwen« gefallen. Meistens in dem Zusammenhang, dass etwas während der DD noch besonders geprüft werden soll, wie es zum Beispiel im Fall von Curaluna vorkam, als Carsten Maschmeyer ankündigte, das Investment von der tatsächlichen Patenterteilung abhängig zu machen.

In solchen Fällen ahnen die Löwen also schon, dass es Stolpersteine geben könnte, die einem Investment womöglich im Wege stehen. In der Sendung können sie jedoch keine weiteren Unterlagen erhalten, um diese kritischen Punkte abzuprüfen. Ihnen bleibt an dieser Stelle also nur, den Vorbehalt auszusprechen, um bei Gründern und Zuschauern die Erwartungshaltung etwas zu dämpfen.

Von »geplatzten« Deals zu sprechen ist also äußerst unfair, da die Löwen hier nicht einmal ansatzweise die Prüfungen einer »normalen« DD durchführen können. Trotzdem werden sie immer wieder hart in die Kritik genommen, wenn die in der Show vereinbarten Deals im Nachhinein nicht in einem Investment münden.

Und wenn man sich den Investmentprozess vom ersten Aufeinandertreffen bis zur Beteiligung des Investors am Startup einmal anschaut, wird schnell klar, was bei einem Deal in »Die Höhle der Löwen« eigentlich passiert: Investor und Startup bekunden gegenseitig den Willen, eine Beteiligung zu den gerade ausgehandelten Konditionen zustande kommen zu lassen, vorbehaltlich rechtlicher und weiterer Prüfungen, die den Löwen in der Höhle nicht möglich sind. Das beschriebene Vorgehen trifft exakt auf einen bestimmten Punkt im Standardinvestmentprozess zu: dem Unterzeichnen des Term Sheets.

Vergleich der Investmentprozesse

Ein Deal in »Die Höhle der Löwen« kann also als eine Art mündliches Term Sheet bezeichnet werden. Diese Erkenntnis erklärt nicht nur viele Geschehnisse in der Sendung, sondern hilft auch, für die Vorbereitung auf die eigene Verhandlung alles besser einzuordnen.

Tatsächlich ist die viel zitierte »Dealabbruchquote« der Löwen sogar relativ gering. Doch um genauer zu sein, müsste man natürlich wissen, wie viele Term Sheets normalerweise wirklich in Investments münden. Denn die meisten Investoren verloben sich zwar recht häufig, heiraten aber wesentlich seltener.

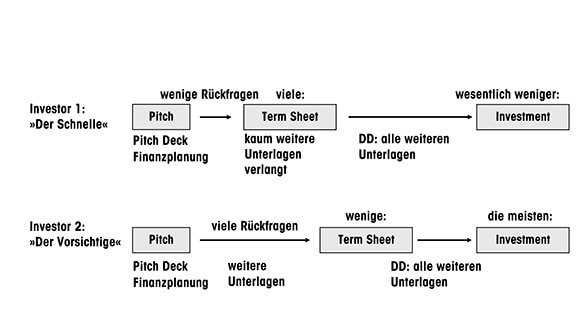

Allerdings geben Investoren hierzu weder Zahlen heraus, noch wären diese gut vergleichbar, da es recht individuell ist, an welchem Stand der Prüfung des Startups ein Investor das Term Sheet herausgibt. Von einem knappen, einseitigen Term Sheet fast unmittelbar nach dem Pitch bis zu einem Umfang nahe am eigentlichen Beteiligungsvertrag zu einem wesentlich späteren Zeitpunkt und mit nur einer kurzen DD reicht hier die Bandbreite.

Vergleich zweier Investmentprozesse

Da in »Die Höhle der Löwen« jedoch kaum Möglichkeiten zu irgendwelchen Prüfungen für die Investoren bestehen, würde man eine Quote am unteren Ende von vielleicht 10 bis 20 Prozent erwarten. Sie liegen aber normalerweise mehr als deutlich darüber.

Das beruht sicherlich größtenteils auf ihrer Erfahrung, aber sicherlich auch auf ihrem Willen, die einmal gemachten Deals tatsächlich durchzuführen. Ich komme noch darauf, warum es manchmal trotz dem nicht geht.

Die Höhle der Löwen – Vom Pitch zum Deal

Dieser Artikel ist ein Auszug aus dem Buch “Die Höhle der Löwen – Vom Pitch zum Deal” von Ruth Cramer, das am 11. April erscheint. Startup-Expertin Ruth Cremer (die für uns regelmäßig über die Gründer-Show schreibt) berät, nicht nur in “Die Höhle der Löwen”, Gründer*innen bei der Vorbereitung auf ihren großen Auftritt. In ihrem Buch nimmt sie alle, die sich für die faszinierende Welt der Startups interessieren, selbst gründen wollen oder überlegen, erstmals zu investieren, mit hinter die Kulissen der erfolgreichen TV-Show. Sie zeigt, worauf es bei einem Pitch ankommt, entschlüsselt die Codes von Investoren und verrät, wie man vor ihnen besteht..

Dieser Artikel ist ein Auszug aus dem Buch “Die Höhle der Löwen – Vom Pitch zum Deal” von Ruth Cramer, das am 11. April erscheint. Startup-Expertin Ruth Cremer (die für uns regelmäßig über die Gründer-Show schreibt) berät, nicht nur in “Die Höhle der Löwen”, Gründer*innen bei der Vorbereitung auf ihren großen Auftritt. In ihrem Buch nimmt sie alle, die sich für die faszinierende Welt der Startups interessieren, selbst gründen wollen oder überlegen, erstmals zu investieren, mit hinter die Kulissen der erfolgreichen TV-Show. Sie zeigt, worauf es bei einem Pitch ankommt, entschlüsselt die Codes von Investoren und verrät, wie man vor ihnen besteht..

Ruth Cremer: “Die Höhle der Löwen – Vom Pitch zum Deal”, Goldmann, 336 Seiten, ab 12,99 Euro. Jetzt bei amazon.de bestellen

Startup-Jobs: Auf der Suche nach einer neuen Herausforderung? In der unserer Jobbörse findet Ihr Stellenanzeigen von Startups und Unternehmen.